本案内に記載のサービスのご提供及び商品等へのご投資には、サービス及び商品毎に所定の手数料や外貨建商品の場合は為替手数料、諸経費等をお客様にご負担いただく場合があります。また、各商品等には価格の変動及び為替変動等による損失を生じるおそれがあります。商品毎に手数料等、リスクは異なりますので、上場有価証券等書面又は当該商品等の契約締結前交付書面、お客様向け資料をよくお読みください。なお、当社が行う情報提供に関しましては、投資判断の参考となる情報の提供を目的としたものであり、将来の結果をお約束するものではございませんので、投資に関する最終決定はお客様ご自身の判断でなさるようにお願いいたします。

商号:三田証券株式会社 金融商品取引業者 関東財務局長(金商)第175号 貸金業者 東京都知事(8)第27088号、宅地建物取引業者 東京都知事(2)第103950号 不動産特定共同事業 金融庁長官・国土交通大臣第76号 適格請求書発行事業者登録番号 T6010001058171

加入協会: 日本証券業協会、日本貸金業協会、公益社団法人東京都宅地建物取引業協会

INFORMATION

- 2025.4.1

Seminar※終了しました。

当社は、4/23(水)RoboRobo様、Uniforce様との共催セミナー「IPO準備セミナー~IPO準備の落とし穴 と回避策~」に登壇します。 - 2024.12.17

Seminar※終了しました。

当社は、1/30に(株)オービックビジネスコンサルタント様他との共催セミナーに登壇します。

IPO主幹事証券としての

三田証券の

特色・強み

Commitment

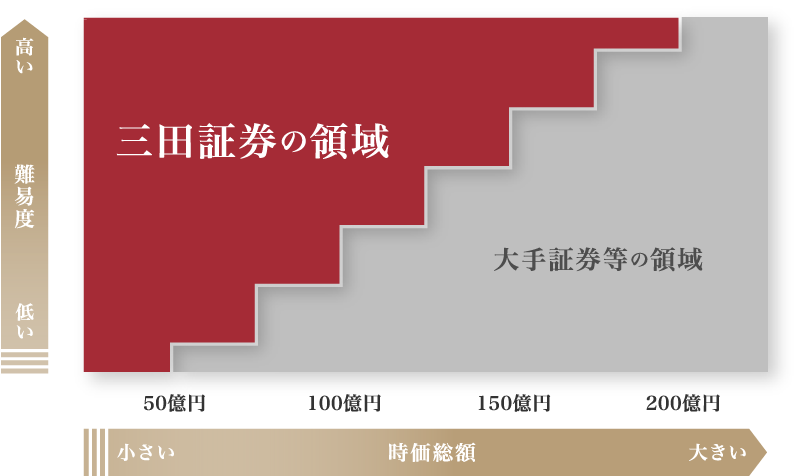

当社は、大手証券等による寡占状態が産み出したIPOの特異な市場構造に風穴をあけ、想定時価総額等に左右されず真に成長性のある上場準備会社様を支援することで、資本市場の底上げに注力して参ります

1

充実した上場指導体制

大手証券会社等にて公開引受業務や引受審査業務、カバレッジ業務等の経験を積んだ担当者がその豊富な経験と知識を活かし、上場準備における課題を効率的に抽出、上場準備会社様に寄り添い、二人三脚で当該課題の解決等に取り組みます。

2

エクイティ・ストーリー構築

上場時(想定)時価総額が大きくない準備会社様は、大手証券会社等のサポートによるエクイティ・ストーリー構築の機会が限られております。この点、当社は上場時(想定)時価総額の大小に関わらず、IPO契約の提案段階から準備会社様に寄り添いながらエクイティ・ストーリー構築やバリュエーション検討に関わるサポートを実施いたします。

3

上場前後のサポート

当社は従前よりクロスオーバー事案等特色のあるM&Aや、その他投資銀行アドバイザリー業務、不動産業務、貸金業務等に積極的に取り組んでおり、これらのリソースをフル活用し上場前後に関わらず上場準備会社様をフルサポートして参ります

4

All In One 体制でサポート

当社はプロ投資家向け証券市場「TOKYO PRO Market」に係る「J-Adviser」資格を取得しております。現時点で一般市場への上場が見込みにくい企業であっても、一般市場への上場を目指しながら「TOKYO PRO Market」上場を果たすことで上場会社としてのブランディングや一般市場上場に向けたガバナンス態勢の強化に寄与することが見込め、当社はそのような準備会社様を「All In One」体制でサポートいたします。

IPO主幹事証券としての

三田証券の

ターゲットゾーン

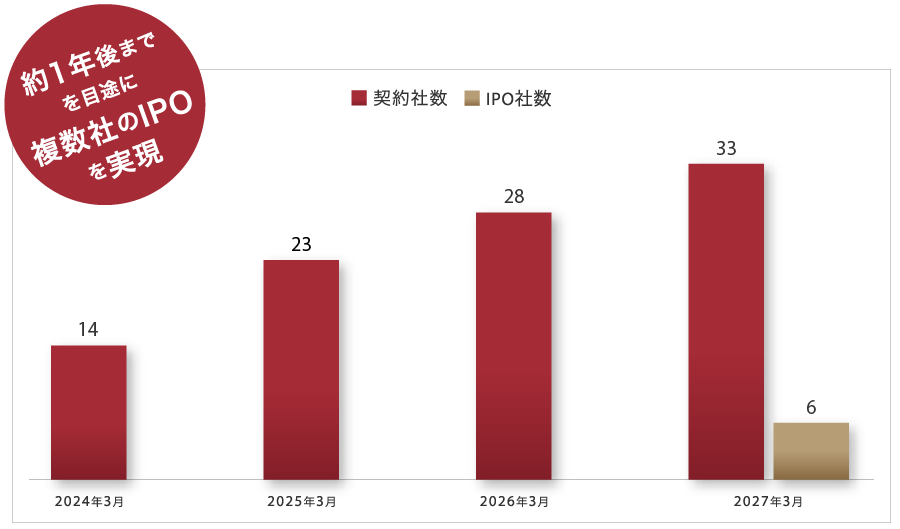

IPO主幹事証券としての

三田証券の

案件獲得状況

「TOKYO PRO Market」

上場を目指す

準備会社様へ

Benefit

三田証券の考える、「TOKYO PRO Market」上場により享受できる主なメリットは下記のとおりです。

株主、取引先、取引金融機関に対する信用力の向上(借入に伴う経営者保証の解消)、及びマス投資家層向けIRの機会の確保

上場企業で働く安心感、誇り等を背景に従業員の求心力向上。人材採用における優位性確保

内部管理体制・ガバナンスの強化

4業績管理・財務諸表の正確性向上・監査法人監査で信頼性向上

原則としてファイナンスがないため一般市場への上場のようにオーナーからの売出しが想定されず、株主構成を維持したままの上場が可能。また、種類株式を残したままの上場も可能

「TOKYO PRO Market」への上場準備で整備した管理体制・開示体制等をベースに、一般市場への円滑な上場が可能に。また、意向表明直前以降の東証とのコミュニケーションを「J-Adviser」が実施することにより、ステップアップ時の東証審査をよりスムーズに行える可能性あり

7上場に伴う信用力向上、M&A等を背景にした高い成長の実現

8「TOKYO PRO Market」上場をマイルストーンと位置づけ、社内におけるIPOに対する意欲を持続

「TOKYO PRO Market」

名証、及び

東証一般市場の違い

Difference

「TOKYO PRO Market」は所謂形式基準(数値基準)がなく、株主数や時価総額、流通株式時価総額等に左右されず柔軟に上場することが可能です。

| TOKYO PRO Market | 名古屋証券取引所 | 東証一般市場 | |

| 形式基準 | 数値基準なし | 株主数、時価総額(ネクスト:3億円以上、メイン:10億円以上)等 | 株主数、流通株式時価総額(グロース:5億円以上、スタンダード:10億円以上)等 |

| 審査主体 | J-Adviser | 主幹事証券会社及び 名証 | 主幹事証券会社及び 東証 |

| 上場前の監査期間 | 最近1年間 | 最近2年間 | 最近2年間 |

| 上場申請から上場承認までの期間 | 10営業日 | 2~3カ月程度 | 2~3カ月程度 |

| 内部統制報告書 | 任意 | 必須 | 必須 |

| 四半期開示 | 開示は半期毎で可 | 必須 | 必須 |

| 主な投資家 | 特定投資家(プロ投資家) | 一般投資家 | 一般投資家 |

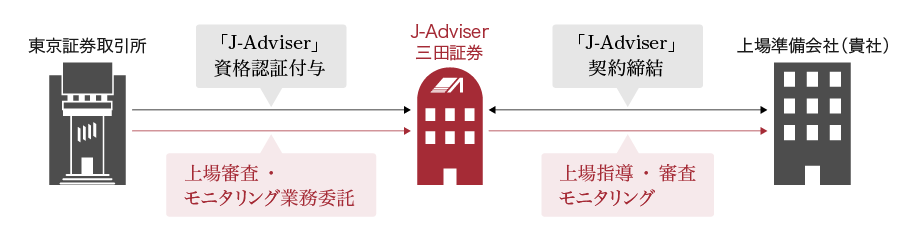

「TOKYO PRO Market」

三田証券の

「All-In-One」支援体制

Support

System

2024年1月31日、三田証券株式会社はプロ投資家向け株式市場「TOKYO PRO Market」に係る「J-Adviser」の資格を取得しました。

三田証券は、「TOKYO PRO Market」上場から東証一般市場へ一貫して導ける「証券会社」です。

- 「J-Adviser」は20社程度ありますが、メインプレーヤーの一角は証券会社ではなく、東証一般市場への上場を支援できません。また、「J-Adviser」を務める証券会社の中には一般市場ライセンス(取引所が指定する主幹事候補証券会社)を取得していない会社があります

- 大手証券等は当社と同様に「J-Adviser」でありながら一般市場のライセンスを有していますが、「J-Adviser」業務を積極的には展開していません

三田証券は「J-Adviser」でありながら一般市場ライセンスを有しており、数少ない「All In One」モデルを標ぼうしているプレーヤーです

公開引受部へのお問い合わせ

IPOに関する個別相談は、電話又はメールにてお問い合わせください。

03-3666-0034

mail ipo@mitasec.com

個別相談はこちら

個別相談はこちら